Кай Ван-Петерсен,

стратег Saxo Bank по макроэкономике азиатского региона (Фото во вложении)

Третий квартал может стать поворотной точкой в этом году. И первое, что приходит на ум – защита, ведь вы же знаете: чтобы победить, важно оставаться в обойме. Поэтому предлагаю вашему вниманию идеи для торговли в атмосфере негативного консенсус-прогноза по движению доходностей и ставок США.

Понятия не имею, что с этим делать…

Ситуация с макроэкономикой сейчас запутана настолько, что и не понять даже, что же именно в ней запутано больше всего.

Возьмём, например, тот факт, что с 1930-х годов волатильность в США составляла ниже 3%.

Или тот факт, что, несмотря на мои ожидания, инфляция в США и еврозоне перестала расти и даже, возможно, пойдёт на спад, вернув обратно ситуацию с компрессией доходности.

Или, например то, что всякий раз, как ФРС США повышает свою процентную ставку, рынки бондов начинают вести себя так, будто всё уже позади и ожидания по будущим повышениям ставок снижаются.

Или тот факт, что нефть была опасно близка к тому, чтобы пробить уровень в 40$ за баррель в самом конце второго квартала. И случись это, один из ключевых рисков, о котором мы предостерегали в прогнозе на II квартал – Джин Дефляции – оказался бы на свободе.

Или то, что, по мнению большинства, самый маловероятный из всех возможных геополитических кризисов – военный конфликт между США и Северной Кореей – продолжает набирать обороты, более того, существует риск использования ядерного оружия. Но при этом всем вокруг на него как бы пофиг.

Так или иначе, но третий квартал может стать переломным в этом году. И я сразу подумал о защите. Ну, это как брать с собой зонтик на всякий случай, когда выходишь из дома. Просто помните: чтобы побеждать нужно оставаться в игре.

Консенсус и позиционирование

Согласно консенсус-мнению, доходности облигаций и ставки в США расти не будут, так как рынок не верит в намерения Федерального Резерва. Спекулятивные длинные позиции по американским трежерис близки сейчас к рекордным уровням. Кто-то также считает, что инфляция умерла и вообще она вне игры, что медведи в бондах тоже все повымерли. В тоже время, инвесторы столько лонгов по FANG скупили (Facebook, Amazon, Netflix и Alphabet), что уже из ушей лезет.

И при всём этом все вроде бы соглашаются в том, что американский рынок акций переоценён и что восстановление, мол, затянулось и вообще, по факту, всё очень слабенько и бла-бла-бла. А ещё они говорят, что американскому доллару «сломали хребет и этот бык никогда уже никого не возьмёт на рога». Они говорят, что все эти «мёртвые» деньги, с которыми Европа ассоциировалась 10 лет вдруг воспрянули из пепла как ЖарПтица, и что президент Франции Эммануэль Макрон – это лучшее, что произошло с человечеством со времён изобретения бутерброда и «Джек Дэниелс».

И ещё они говорят, что Брексит обернётся для Великобритании катастрофой и поэтому нужно срочно шортить фунт стерлингов и британские активы. И что якобы военный конфликт между США и Северной Кореей вообще не возможен: Китай, мол, этого не допустит и, дескать, слишком дорого это обойдётся Сеулу. И они убеждены, что торговая тема с рефляцией Трампа умерла и что вообще ничего путного от его администрации ждать не стоит. Ни тебе, понимаешь, дерегулирования, ни реформы налоговой, ни инфраструктурных инвестиций, ни нового закона о здравоохранении. И ещё они говорят, что рост кредитования прекратился и поэтому можно забыть о каком-либо экономическом росте в этой части баланса.

При всём уважении ко всем изложенным выше мнениям, я лучше буду вставать на рынке в противоположную сторону. Да я буду первым, кто признает, что инфляция должна подняться, иначе мы снова вернёмся в зону компрессии доходности, хотя я считаю, что до этого события ещё как минимум полтора года. Поговорите с кем угодно в США – друзьями, семьёй, коллегами, спросите их: дороже или дешевле стало жить в США? Вот видите…то-то же. Слушайте, вовсе инфляция не умерла. Риск сейчас в том, что показатель CPI удивит ростом, а доходности поползут вверх.

Возможно, я в этом отношении «один в поле воин», но до тех пор, пока я ещё три месяца не увижу данных по CPI, моя идея о структурно короткой дюрации и росте доходности остаётся в силе и торговать лучше в Еврозоне, чем в США.

Динамика глобальных макро-хедж-фондов.

На мой взгляд и взгляд тех, кто следит за нашими еженедельными Macro Monday Cross Asset, в этом году по сути было всего две возможности заработать на макро-событиях.

Первая возможность представилась в преддверии мартовского повышения ставки ФРС, когда короткие позиции по золоту и американским бондам предлагали действительно выгодное соотношение риск/премия, так как рынок опоздал с корректировкой в ответ на решение ФРС поднять ставку.

Вторая возможность открылась за неделю до первого раунда выборов во Франции, когда доходности бондов слишком уж сузились. Всё остальное в этом году – тактическая игра.

Некоторые глобальные макро-фонды в этом году показали себя слабо, просев на 10 %, в то время как многие другие наоборот выросли на 10-15%. И это говорит о том, что возможность заработать есть всегда, в любой ситуации.

В целом, по моим ощущениям, если в этом году вы не потеряли деньги или оказались в небольшом плюсе – это уже хорошо, учитывая глобальную динамику макро- и мульти-стратегических фондов.

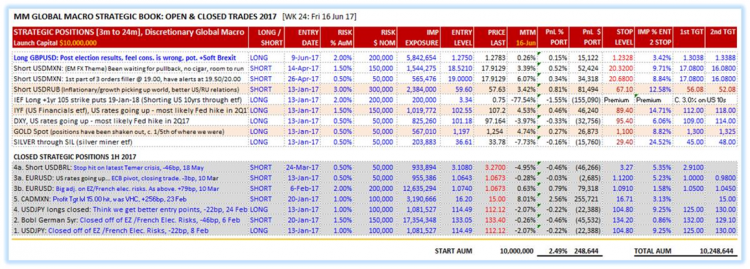

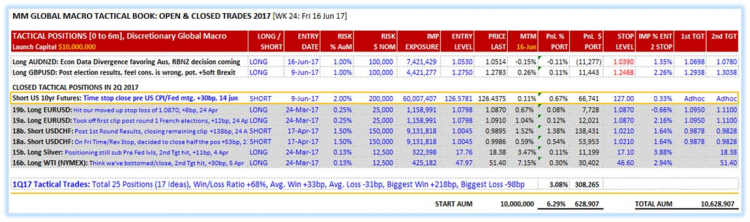

Учитывая текущие результаты по двум нашим Macro Monday-портфелям (тактическому и стратегическому), интересно, что, по крайней мере, тактический портфель на текущий момент опережает стратегический, он более активный, более краткосрочный и в нём более крупные позиции. В то время как стратегический портфель содержит более долгосрочные позиций, более широкие цели, и он менее активный.

Это, по сути, отражает низкую волатильность и сложности среды, в которой мы с вами сейчас находимся, где кроме акций, многие другие активы торгуются в боковике.

Стратегические макросделки: +2,49% по состоянию на 16 июня 2017 года до $10.248.644

Тактические макро сделки: +6,29% по состоянию на 16 июня 2017 года до $10.628.907

Позиционирование

В отношении третьего квартала на ум приходят три стратегии: две стратегии с опционами пут на фондовом рынке и фьючерсные позиции.

Фьючерсы на ставку по федеральным фондам на январь 2019 года [Saxo-тикер ZQF9] на уровне 98,50 учитывают в ценах ещё одно повышение ставки до конца декабря 2018 года. Это совсем неправильно, особенно в контексте того, что сказала Джанет Йеллен после повышения ставки 14 июня (о возможности ещё одного повышения в 2017 году и трёх повышений в 2018 году). Даже если ФРС выполнит только половину из того, что было обещано, фьючерсы всё равно отражают большой перекос в ожиданиях на рынке. Поэтому продавайте от области 98,50 со стопом 98,65 и целями на 98,25 и 98,10. Обратите внимание на то, что в процентном выражении это незначительные движения, поэтому размер позиции, учитывая волатильность, должен быть соответствующим – скорее это Могучий воин, а не Крошка Тим.

В стратегии купленных опционов пут на акции около денег нужно использовать срок погашения в диапазоне 6-24 месяца по ряду наиболее популярных биржевых фондов. Нужно искать баланс между ликвидностью и длительностью, полагаю, что ликвидность некоторых таких опционов будет никудышной. Просто думайте о том, что вы не пытаетесь поймать 3-5% коррекцию S&P, а, скорее, хеджируетесь против падения на 20-30% в некоторых «раскаленных» ETF. Эти низковолатильные и высокодоходные «безопасные» ETF рано или поздно взлетят на воздух — вопрос лишь в том, когда это произойдет. Таким образом, минимальный временной интервал — это шесть месяцев, а в идеале — год. Прежде всего обратите внимание на USMV, SPLV, EFAV, VYM, VIG — они могут пасть особенно низко.

Вторая стратегия основана на тех же предпосылках, но ориентируется на гораздо более ликвидные активы. Мы имеем ввиду FANG и перегретый сегмент полупроводников. Речь идет о купленных опционах пут около денег со сроком погашения через 6-12 месяцев, или даже через два года по акциям таких компаний как Facebook ($152,25), Amazon ($992,59), Netflix ($152,05), Google/Alphabet ($950,63), и я бы еще добавил сюда SNAP ($17,31) и производителей полупроводников SMH ($84,57) и SOX ($1074). Цены указаны на 20 июня 2017 года. Мы приблизились к максимумам бума дот-комов, но тогда выручка росла на 20-30% в год, на этот раз она почти не увеличивается, таким образом, спасение утопающих — дело рук самих утопающих.

Можете считать меня параноиком, но возвращаюсь к угрозе обострения конфликта между США и Северной Кореей, а также к внутренним проблемам президента Трампа, следует задуматься о том, насколько ему выгодно раздувать скандал с внешним врагом. В конечном счете, ему удалось заслужить похвалу лишь за авиаудары по Сирии.

Позвольте мне высказать еще одну идею, и я смогу спать спокойно оставшиеся полгода. Это покупка опционов пут со сроком погашения 6-18 месяцев по южнокорейскому индексу Kospi index (2369 пунктов) [EWY $66,88 — это ETF) и японскому Nikkei (20230 пунктов).