Аналитический центр АФК представляет результаты очередного опроса профессиональных участников финансового рынка в отношении некоторых индикаторов в мае 2020 года.

В данном опросе приняли участие профессиональные участники финансового рынка, представители банковских, страховых, брокерских организаций, работники аналитических и казначейских подразделений. Общее количество респондентов составило 16 (в апреле – 21). В данной публикации представлены ответы респондентов на вопросы, касающиеся прогнозов следующих ключевых индикаторов:

1) Стоимость нефти марки Brent;

2) Стоимость доллара США против российского рубля;

3) Стоимость доллара США против казахстанского тенге;

4) Стоимость российского рубля против казахстанского тенге;

5) Инфляция;

6) ВВП;

7) Базовая ставка НБРК.

Краткосрочные ожидания (до одного месяца)

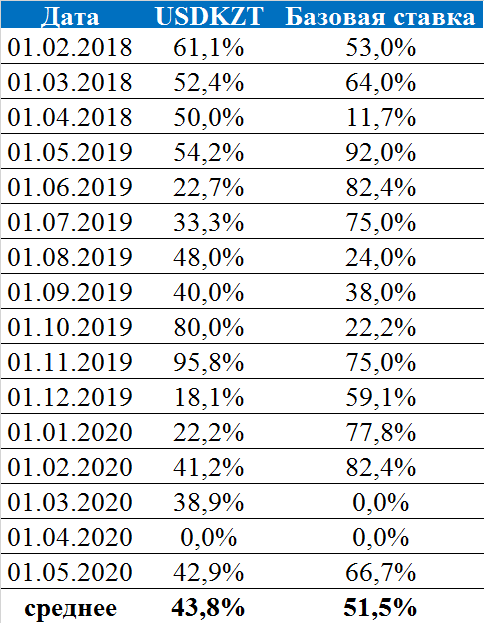

Эксперты финансового рынка ожидают незначительного ослабления национальной валюты. По результатам майского опроса профессиональные участники финансового рынка придерживаются мнения, что средний курс по паре USDKZT через месяц составит 425,25 тенге за доллар, тогда как медиана ожиданий составляет 427,0 тенге за доллар. Во время проведения опроса (04.05-13.05) курс доллара на KASE находился в относительно узком коридоре 420,2-425,4 тенге за доллар. При этом отметим, что на казахстанском валютном рынке во время опроса преобладали позитивные настроения и тенге в основном укреплялся. Если сравнивать апрельские и майские прогнозы по курсу USDKZT, то ожидания экспертов за месяц улучшились. Так, месяцем ранее курс прогнозировался на уровне 430,8 тенге за доллар к началу мая. При этом 42,9% респондентов оказались верны прогнозируя курс к началу мая в диапазоне 417,5-431,7 тенге за доллар.

Мнение экспертов АФК касательно дальнейших действий НБРК в отношении базовой ставки разделились. Так, 44,0% опрошенных в мае экспертов ожидают сохранения базовой ставки на текущем уровне по итогам заседания 08 июня, еще 44,0% прогнозируют снижение и только 13% ожидают повышение ставки.

В отношении нефтяных котировок большинство профессиональных участников финансового рынка ожидают сохранение цен вблизи текущих уровней. Так, стоимость барреля эталонной нефти Brent к началу следующего месяца в среднем ожидается на уровне 32,25 долларов за баррель, тогда как медиана ожиданий – 32,0 доллара США. Отметим, что на момент проведения опроса (04.05-13.05) баррель нефти Brent торговался в диапазоне 27 – 31 долларов США за баррель.

Таблица 1. Доля наиболее точных оценок прошедших опросных раундов:

Источник: АФК

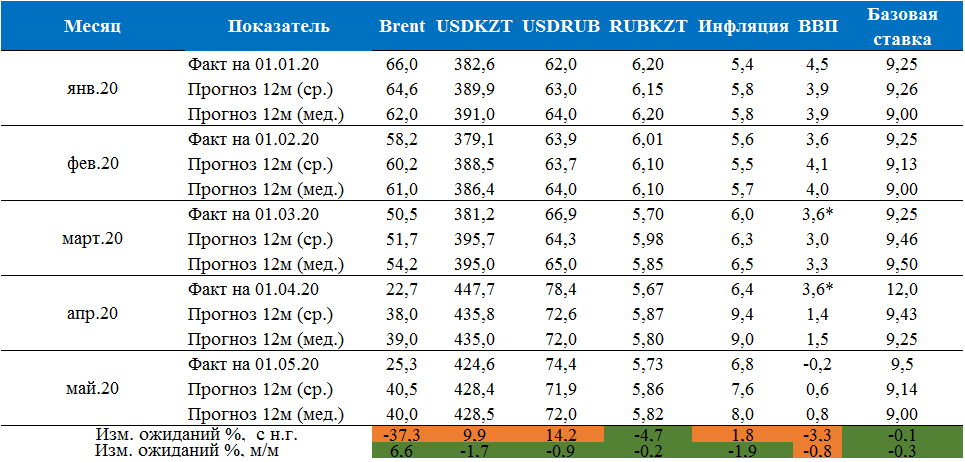

Среднесрочные ожидания (12 месяцев)

Нефть и курсы валют

Вступление в силу соглашения о сокращении добычи GLOPEC, между ОПЕК, Россией, США и другими мировыми производителями нефти, привело к улучшению настроений на рынке и повышению прогнозных цен на нефть. Так, средний прогноз стоимости барреля нефти Brent через 12 месяцев вырос с 38,0 до 40,5 долларов за баррель (+6,6%).

Улучшение перспектив нефтяного рынка привело к пересмотру среднесрочных прогнозов по курсу тенге. Так, курс USDKZT через 12 месяцев ожидается на уровне 428,4 тенге за доллар, что на 7,4 тенге ниже прогноза месяцем ранее. Тем временем среднесрочные ожидания по паре RUBKZT практически не изменились – 5,86 тенге за рубль (-1 тиын).

ВВП, инфляция и ставки

ВВП Казахстана в январе-апреле снизился на 0,2%, а ЕБРР прогнозирует снижение ВВП страны в 2020 году на 3%. Однако казахстанские эксперты продолжают придерживаться мнения, что экономику ожидает стремительное V-образное восстановление после снятия мер карантина. Так, профессиональные участники финансового рынка прогнозируют, что рост ВВП Казахстана через 12 месяцев составит 0,6%. Однако за месяц ожидания экспертов значительно ухудшились, а месяцем ранее прогнозировался рост на 1,4%.

В мае значение ожидаемой через 12 месяцев инфляции составило 7,6% против 9,4% месяцем ранее. К концу 2021 года ожидается замедление показателя до 7,3% (8,6% ранее). Отмечаем, согласно уточненному официальному прогнозу, годовая инфляция в 2020 году ожидается в пределах 9-11%.

Касательно дальнейших действий НБРК в ближайшие 12 месяцев 81,3% опрошенных экспертов ожидают снижения базовой ставки. Более того, 18,8% экспертов прогнозируют базовую ставку через 12 месяцев на уровне 9,25%, практически треть респондентов (31,3%) прогнозируют снижение ставки до 9,0% годовых, тогда как 31,3% опрошенных ожидают снижение ставки более чем на 50 б.п. Напомним, ранее НБРК сообщил, что непрерывно проводит мониторинг внешней и внутренней ситуации и при необходимости будет гибко корректировать свою монетарную политику.

Таблица 2. Ожидания по индикаторам на 12 месяцев:

Источник: АФК

В ежемесячном опросе приняли участие работники следующих организаций:

1) АО «АТФБанк»;

2) АО «Евразийский банк»;

3) АО «ForteBank»;

4) АО «Банк Центркредит»;

5) АО «Нурбанк»;

6) АО «Жилстройсбербанк Казахстана»;

7) АО «First Heartland Jýsan Bank»;

8) АО «Исламский банк «Заман-Банк»;

9) АО «Казахстанская фондовая биржа»;

10) АО «СК «Jýsan Garant»;

11) АО «СК «Amanat»;

12) АО «КСЖ «Европейская Страховая Компания»;

13) АО «КСЖ «Nomad Life»;

14) АО «ФГЖС»;

15) Qazaq Association of Minority Shareholders (QAMS);

16) АФК.

Ассоциация финансистов Казахстана выражает благодарность всем респондентам, принявшим участие в прогнозном раунде в апреле.

- Данные результаты не являются инвестиционной рекомендацией и отражают суждения независимых экспертов, а также не являются официальным мнением представленных организаций. АФК, равно как и участники данного исследования, не несут какой-либо ответственности за представленные в данном обзоре прогнозы, являющиеся не более чем экспертными суждениями в один конкретный момент времени.

Изменения цен на финансовых и товарных рынках являются следствием множества событий, происходящих в мире, различных по характеру и воздействию. Прогнозирование предполагает целый ряд допущений, которые могут моментально терять свою актуальность. В этой связи АФК рекомендует осторожно относиться к любым прогнозам, озвучиваемым в информационном пространстве.

Источник afk.kz