В настоящее время ситуация в банковском секторе стабильная и характеризуется снижением уровня неработающих займов и избыточной ликвидностью, а также умеренным кредитованием. Положительная динамика восстановления сектора началась с 2017 года. Так, за последние 3 года собственный капитал банков увеличился более чем на 30%, что вкупе со снижением проблемных займов привело к росту покрытия банковским капиталом уровня проблемных займов более чем в 4 раза.

На сегодняшний день у банков наблюдается существенный объём свободной ликвидности в размере более чем 10 трлн тенге, или 40% от активов. В результате доходность банковского бизнеса (ROA, ROE) за трёхлетний период выросла более чем в 2 раза.

Позитивные изменения в банковском секторе стали, в числе прочих причин, следствием реализации государственной поддержки системообразующего Казкоммерцбанка и Программы повышения финансовой устойчивости банковского сектора Республики Казахстан.

В 2014–2017 годах банковский сектор Казахстана столкнулся с рядом неблагоприятных факторов, в том числе — связанных с ухудшением внешней конъюнктуры. В частности, наблюдалось значительное ухудшение финансового состояния большинства банков, что негативно отразилось на темпах кредитования экономики, сыграло роль в ухудшении качества ссудного портфеля и замедлении темпов экономического роста. Напомним, с 2014 по 2016 год рост экономики постепенно замедлялся. Если в 2013 году рост был равен 6%, то в 2014-м ВВП увеличился лишь на 4,2%, в 2015-м — на 1,2%, а в 2016-м — всего на 1,1%.

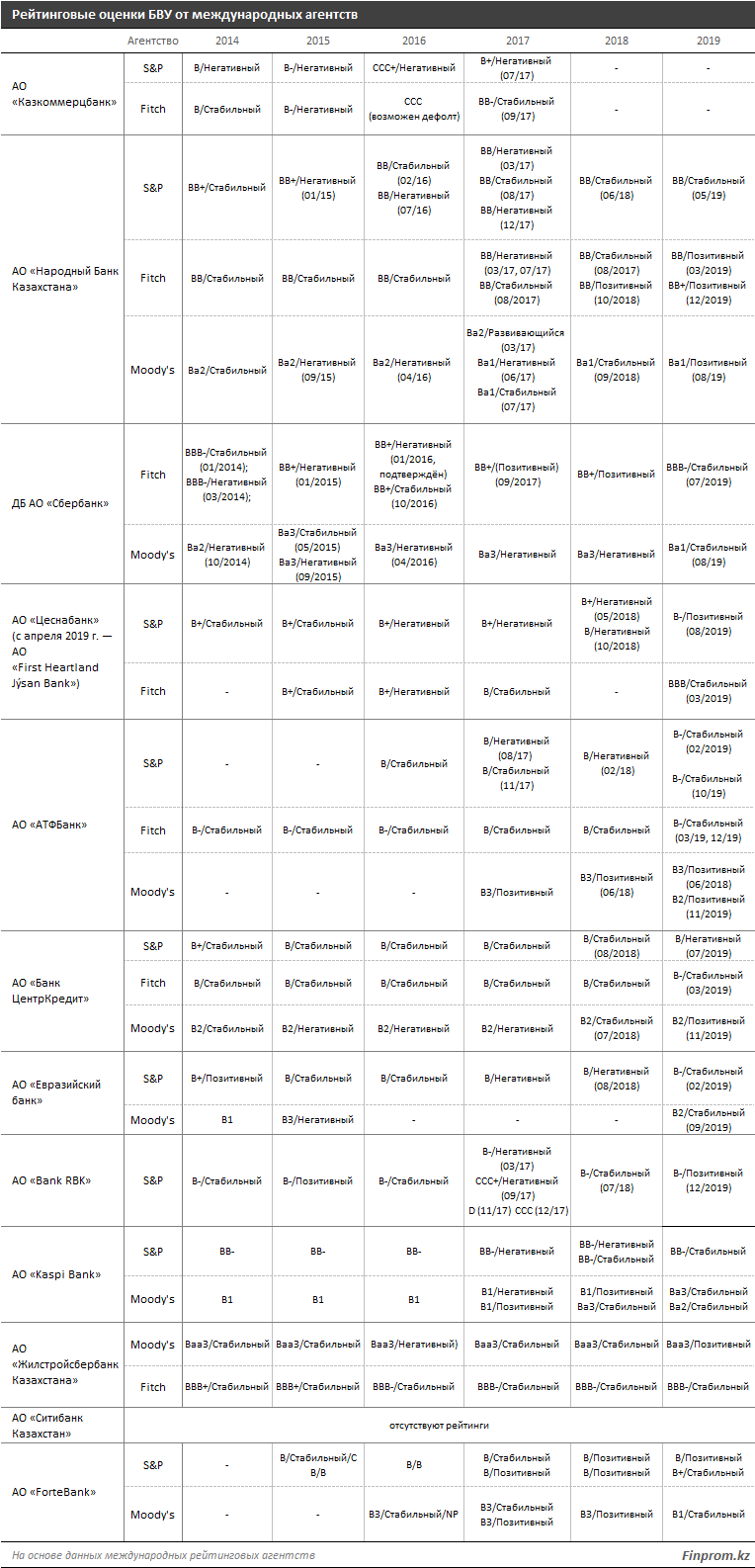

Международные рейтинговые агентства пересмотрели рейтинги и прогнозы многих казахстанских банков на «негативные». Это было связано с увеличением давления на показатели капитализации, прибыльности и ликвидности банков.

Чтобы не допустить дальнейшего ухудшения финансового положения крупных банков, 30 июня 2017 года была запущена Программа повышения финансовой устойчивости банковского сектора РК. Приоритетность реализации программы на тот момент была обусловлена финансовой ситуацией, необходимостью обеспечить сохранность средств населения, бизнеса и квазигосударственного сектора и повысить уровень доверия к банкам.

Государственная поддержка распространялась на банки второго уровня с размером собственного капитала не менее 45 млрд тенге, за исключением дочерних банков с иностранным участием, и была реализована на принципах солидарной ответственности с акционерами банков, которые обеспечивают докапитализацию банков-участников в размере не менее 33% от суммы потенциальных убытков банка. Об этом в своём интервью центру деловой информации Kapital.kz заявил директор Департамента банковского регулирования Национального Банка РК Олжас Кизатов.

Важно отметить, что денежные средства предоставлялись банкам путём приобретения Национальным Банком в лице дочерней организации АО «Казахстанский фонд устойчивости» (КФУ) субординированных облигаций банков в размере не более 66% от суммы потенциального убытка каждого банка на условиях возвратности, срочности и платности. Субординированные облигации являются рыночным долговым инструментом, который предусматривает право держателя на периодичное получение вознаграждения и погашение основного долга в конце срока обращения.

По условиям программы банки ежегодно выплачивают КФУ вознаграждение в размере 4%, или 26 млрд тенге. В течение 15 лет государство получит более 1 трлн тенге. Чистая прибыль — 392 млрд тенге. По завершении последующих 13 лет государственные средства вернутся в полном объёме.

В рамках программы перед банками выставлены жёсткие обязательства:

• формирование провизий;

• докапитализация банка акционерами;

• повышение транспарентности структуры акционеров;

• неосуществление докапитализации банка за счёт заёмных средств банка;

• ограничение выплаты нефиксированных вознаграждений (бонусов) в течение календарного года руководящим работникам банка;

• ограничение выплаты дивидендов акционерам банка по простым акциям;

• ограничение выдачи займов с высоким уровнем риска, согласно критериям, определённым Национальным Банком.

Банки, участвующие в программе, за 2017–2019 годы не выплачивали акционерам дивиденды по простым акциям, оставляя всю чистую прибыль в капитале. Размер денежных вливаний в уставный капитал банков со стороны акционеров составил порядка 274 млрд тенге, банками аккумулирована нераспределённая чистая прибыль в размере порядка 200 млрд тенге.

Два банка досрочно вышли из программы (в 2018 и 2019 году соответственно). Их акционеры выполнили свои обязательства по докапитализации. Остальные три финансовых института за два года выполнили более 70% своих обязательств по формированию провизий и улучшению качества. Таким образом, Национальный Банк уверен, что банки смогут с опережающим графиком до истечения пятилетнего срока полностью выполнить свои обязательства перед Национальным Банком. В случае досрочного исполнения принятых обязательств банки также вправе вернуть Национальному Банку полученные деньги за счёт размещения облигаций до истечения срока их обращения.

Объёмы выдач новых займов экономике указанными 5 банками — участниками программы за 2018 год и 3 квартала 2019 года составили более 2 трлн тенге. Из указанной суммы юридическим лицам выдано порядка 1 227 млрд тенге, в том числе в торговую отрасль — 298 млрд тенге, в промышленность — 209 млрд тенге, в строительство — 157 млрд тенге, физическим лицам — 1 233 млрд тенге. При этом общая сумма государственной поддержки составила 653,7 млрд тенге.