Многие из привычных зависимостей на валютном рынке стали ярко заметны на фоне вчерашнего значительного спада на рынке акций, но движение на валютном рынке представляется более сдержанным по сравнению с аналогичными случаями в прошлом.

Американский рынок акций закрылся вчера со значительными потерями, которые составили более 3% по рынку в целом, и более 4% по быстрорастущим акциям технологических компаний из Nasdaq 100, включая крупнейшие, самые популярные имена. Аналогично событиям начала февраля этого года, резкое ускорение продаж по сравнению с недавней слабой волатильностью и малым разбросом цен при торгах усилило впечатление о размерах маневра.

Резкий рост на рынке облигаций, которого следовало бы ожидать, поскольку трейдеры устремились в безопасные активы, оказался довольно сдержанным, возможно, потому что растущая в последнее время доходность, как это было и в 1987 году, несколько подпитывает интенсивность этого маневра. Движение на рынке продолжалось всю ночь, в какой-то момент американские фьючерсы снизились более чем на 1%, а японский индекс Nikkei в течение одной жесткой сессии уничтожил все достижения, начиная с сентября и далее.

Реакция валютного рынка во многом совпала с ожиданиями, причем японская иена захватила инициативу и проложила деструктивную тропу по всей рыночной картине. Смысл, как обычно, в том, что накопления японцев, которые вызывают колебания по всему миру в областях с более высокой доходностью и более высоким ростом, приносят эти колебания домой, когда японские вкладчики решают продать свои активы и вернуть деньги на родину. Однако в других регионах волатильность была не так выражена. Все малые валюты G10 были ослаблены, но не сильно (пара AUDUSD даже не обновила минимум) а развивающиеся рынки выглядели на удивление стабильными, хотя и находились под давлением, при некоторой поддержке, которой они, возможно, обязаны упорству Китая в удержании юаня на предельно низком уровне.

В Европе надежды на Брекзит путают паттерны смешанной и нормальной реакции, что, скорее всего, будет способствовать сдерживанию резкого роста швейцарского франка и поддержит курс британского фунта стерлингов, возможно, в некоторой степени, даже курс евро, поскольку доходности облигаций правительства Италии (BTP) вполне приемлемы. США в меньшей, чем обычно, степени представляют собой безопасную гавань, поскольку на рынке уже достаточно длинных позиций по доллару США, а падающие ставки в этой стране несколько разрушают сценарий, способствовавший повышению доллара в последнее время.

Временные рамки этого маневра более чем интересны, с учетом того, что до промежуточных выборов в США осталось всего несколько недель, а президент Трамп в настоящий момент подвергается нападкам со всех сторон после скандального выдвижения Кавано в Верховный суд США и издевательств над женщинами, заявившими о сексуальных домогательствах. Кроме того, стоит учесть и неожиданный мощный ураган Майкл, который может стать самым интенсивным, когда-либо бушевавшим на материковой территории США, а также и рыночный спад, который может еще усилиться.

Трамп уже возлагает вину за распродажу на фондовом рынке на председателя ФРС Пауэлла, говоря, что ФРС «сошла с ума». Извините, президент Трамп, но сумасшедшие пришли во власть задолго до Пауэлла. И Пауэллу будет весьма на руку, если индекс потребительских цен, который будет сегодня опубликован в США, окажется выше ожиданий.

Вчерашние аукционы государственных казначейских облигаций США прошли без особых проблем, возможно, несколько слабовато — больше заинтересованных покупателей будет, когда рыночный спад войдет в силу!

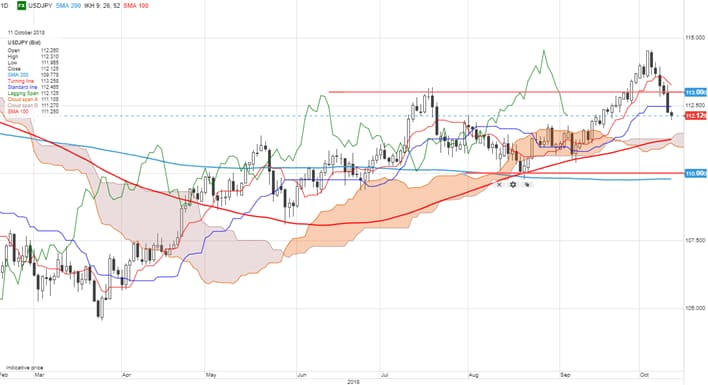

График: USDJPY

Вернемся к паре USDJPY. Она вышла на разворотный уровень 113,00 и, вероятно, останется «тяжелой», пока делевереджинг на рынке акций не исчерпает сам себя. Риск будет максимальным, пока волатильность не станет снижаться явным образом. Такое ощущение, что что-то сломалось и что потребуется много времени для восстановления. Если это так, мы можем увидеть максимум в паре USDJPY, хотя более четкое ощущение изменения динамики на рынке может возникнуть при полном отступлении ниже 111,00-110,00, в который входят облако Ишимоку, предыдущий разворотный уровень цен, а также 100-дневная и 200-дневная скользящая средняя.

Краткий обзор по валютам G10

USD – Вчерашнее падение доходности в США лишило доллар поддержки, даже если «большой» доллар в целом предпочитают «малым» и менее ликвидным валютам в такой ситуации делевереджинга, исключительно с точки зрения ликвидности.

EUR – Евро держится достаточно хорошо, однако разворотный уровень 1,1500 в паре EURUSD все еще не затронут, а риски для существования ЕС в данный момент стабильны, несмотря на всю шумиху в других регионах.

JPY – У JPY еще много места для роста, если сокращение рисков продолжится, и мы увидим интересные технические изменения в паре USDJPY, о чем говорилось выше.

GBP – Надежды относительно Брекзита подбадривают фунт стерлингов, и есть большой потенциал для сильного роста – особенно если отвращение к риску в других валютах пойдет на спад – если из дальнейших заголовков новостей мы увидим указание на решение вопроса по Брекзиту. Как я вчера написал в своем Твиттере, усилия Мэй по смягчению условий Брекзита, которые могут найти немалую поддержку у Лейбористской партии, являются хорошим политическим ходом (если он сработает), поскольку благодаря этому решение по Брекзиту, если его поддержат некоторые представители оппозиции, будет больше похоже на решение Великобритании, чем на напряженную и полностью однобокую ситуацию.

CHF – Опять же, если надежды относительно Брекзита усилятся, а также на фоне иной ситуации со статусом швейцарских банков и операций кэрри-трейд, чем в 2008-2009 гг. (например, в Центральной и Восточной Европе нет ипотеки в CHF), франк не будет такой безопасной гаванью, как раньше. Это должно увеличить риски убытков для франка, если условия смогут нормализоваться.

AUD – Как и в случае с новозеландским долларом, AUD слабеет, но не столь заметно по сравнению с прошлыми эпизодами волатильности рынка и того факта, что Китай сохраняет нижний предел для CNY, за который сейчас держится AUD. Однако все резко поменяется, если Китай изменит правила игры по юаню.

CAD – CAD сильно слабеет, поскольку технически важный уровень 1,3000 в паре USDCAD прорывается, а цены на нефть вчера резко упали. Здесь больше потенциала для роста, поскольку сильная позиция CAD в парах может на некоторое время сойти на нет, пока американские рынки испытывают давление.

NZD – Это островок странного спокойствия в бушующем шторме – волатильность новозеландского доллара, вероятно, держится за стабильность, которую Китай обеспечил для юаня – наблюдаем за потенциальной волатильностью, если этот источник стабильности исчезнет.

SEK – Крона слабеет в связи с традиционной нелюбовью к менее ликвидным валютам, когда ожидается отвращение к риску. SEK все еще очень слаба, по большому счету, но техники захотят, чтобы SEK заняла определенное положение, прежде чем она окажется среди длинных позиций, а также это нужно того, чтобы волатильность на рынке в целом снизилась. Кроме того, ниже мы рассмотрим пару NOKSEK, ожидая выхода данных об ИПЦ Швеции за сентябрь этим утром.

NOK – На NOK суматоха пока влияет меньше, чем на остальные валюты скандинавских стран, а пара NOKSEK прорвалась через отметку 1,1000 и попала в область, где она не была с начала 2015 года – будет ли при этом влияние со стороны огромной коррекции цен на нефть?

Джон Харди, главный валютный стратег Saxo Bank